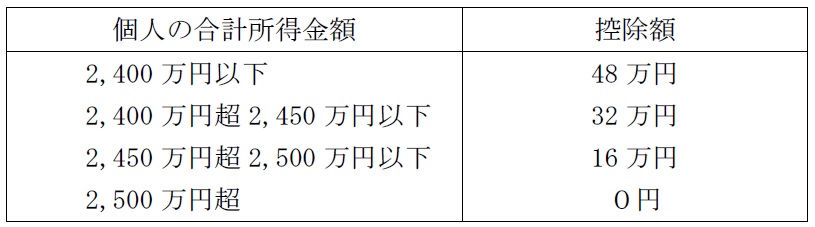

所得税の基礎控除の10万円引き上げ

個人のその年分の所得税を計算する際、合計所得金額から「基礎控除」として例外なく38万円を差し引きます。

令和2年分からはこの基礎控除が10万円上がり48万円となります。

ただし、所得が2,400万円超2,500万円以下の方は段階的に基礎控除が少なくなり、所得が2,500万円超の方は基礎控除がなくなる措置が取られています。

この場合、令和2年分について、給与のみの所得の場合、給与の総額が2,595万円を超えると合計所得金額が2,400万円を超えます。

(国税庁ホームページより)

基礎控除引上げに伴う他の控除額を減少させる措置

基礎控除が10万円引き上げになるだけなら減税になってよかったのですが、この基礎控除引上げにより、給与所得控除、公的年金控除については引き下げとなり、給与や年金をもらっている方はプラスマイナスゼロで減税ではなくなりました。

給与所得控除額の引き下げ

給与所得控除については、一律10万円引き下げるとともに、上限額が適用される収入金額が1,000万円から850万円に、上限額が220万円から195万円にそれぞれ引き下げられます。

| 給与の収入金額 | 令和元年 | 令和2年以降 |

| 162.5万円以下 | 65万円 | 55万円 |

| 162.5万円超180万円以下 | 収入金額✖40% | 収入金額✖40%-10万円 |

| 180万円超360万円以下 | 収入金額✖30%+18万円 | 収入金額✖30%+8万円 |

| 360万円超660万円以下 | 収入金額✖20%+54万円 | 収入金額✖20%+44万円 |

| 660万円超850万円以下 | 収入金額✖10%+120万円 | 収入金額✖10%+110万円 |

| 850万円超1,000万円以下 | 195万円 | |

| 1,000万円超 | 220万円 |

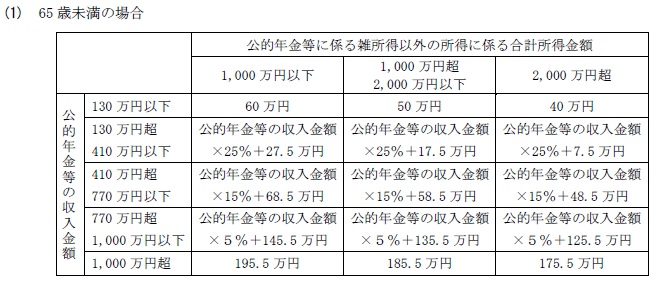

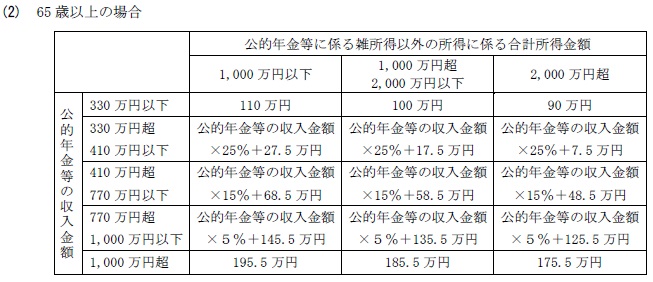

公的年金控除額の引き下げ

公的年金控除については、一律10万円引き下げられますが、公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下の場合には20万円、2,000万円超の場合には30万円引下げになります。

(国税庁ホームページより)

給与収入と公的年金受給の両方がある方は、最大10万円が給与所得から控除されます。

扶養控除の範囲

基礎控除が引き上げられたことにより、関連する項目の金額も変更になっています。

勤労学生の範囲

合計所得金額が

改正前:65万円以下

改正後:75万円以下

に変更されています。

同一生計配偶者および扶養親族の範囲

合計所得金額が

改正前:38万円以下

改正後:48万円以下

に変更されています。

この場合、給与をもらっている方は給与の額が103万円以下であれば同一生計配偶者または扶養親族になります。(給与の総額から判断する場合には変更なし)

源泉控除対象配偶者の範囲

合計所得金額が

改正前:85万円以下

改正後:95万円以下

に変更されています。

配偶者が給与をもらっている場合、38万円の控除ができる配偶者の給与収入の金額は150万円以下で変更ありません。

青色申告特別控除

事業者が青色申告をし、正規の簿記の原則により記帳している場合の青色申告特別控除は、55万円に引き下げられます。

ただし、e-Taxを利用し電子申告する場合には青色申告特別控除は65万円となります。

所得金額調整控除の創設

給与をもらっている方で、850万円をこえる金額の収入がある方は実質増税となります。

ただ、一律増税とするのではなく、下記の通り、一部を控除できる措置が創設されました。

- 給与の収入金額が850万円を超える方で以下のいずれかの要件を満たす方は、上記で計算した給与所得の金額から最大15万円が控除されます。

・本人が特別障害者に該当

・23歳未満の扶養親族がいる

・特別障害者である同一生計配偶者か扶養親族がいる