新型コロナウイルス感染症による納税猶予制度の特例制度があります

新型コロナウイルス感染症の影響により、収入が大幅に減少した事業者の方は、一定の要件を満たせば、通常の納税猶予制度では負担しなければならない

・猶予期間中の延滞税

・担保の提供

が免除された上で、1年間の納税の猶予が認められます。

納税猶予の要件

上記の新型コロナウイルス感染症の影響による納税猶予制度の特例を受ける要件は、以下の2点です。

- 新型コロナウイルスの影響により、令和2年2月以降の任意の期間(1か月以上)において、事業等の収入が前年同期と比較して、おおむね20%以上減少していること

- 国税を一時に納付することができないこと

納税の方法

納税の方法は次のいずれかの方法によります。

- 1年間据え置き後に納付

- 猶予期間中に分割納付

分割納付の場合には、税務署はその方の資力に応じて対応してくれるそうです。

「納税の猶予の申請書(特例猶予用)」の書き方

新型コロナウイルス感染症の影響により納税猶予を申請する方は、「納税の猶予の申請書(特例猶予用)」を所轄の税務署に提出します。

申請書の提出期限

原則:猶予を受けようとする国税の納期限までに提出

例外:令和2年6月30日(火)までであれば、納期限後でも申請可

したがって、3月決算法人の令和2年3月決算の申告に係る納税猶予の申請書は令和2年6月30日(火)までに提出すれば猶予が認められます。

申請書の書き方

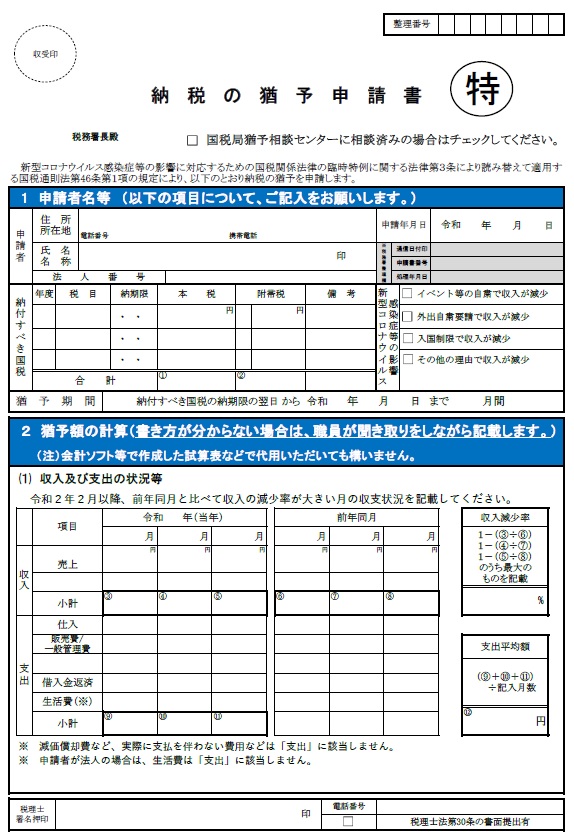

「納税の猶予申請書(特例猶予用)」の様式は以下の通りです。

「1申請者名等」の欄

上段には申請者の住所、氏名(法人名)、法人番号と申請年月日を記載します。

下段には納付すべき国税の年度、税目、納期限、本税の金額を記載します。

次に、新型コロナウイルス感染症の影響による状況に当てはまるものにチェックを入れます。

「その他の理由」の場合は、休業要請や営業時間短縮等の理由を記載します。

猶予期間は納期限から1年後の日付を記載し、「12ヶ月間」と記載します。

「2猶予額の計算」の欄

(1)収入および支出の状況

令和2年2月以降で、前年同月と比べて収入が減少している月の

- 売上

- 仕入(売上原価)

- 販売費・一般管理費

- 借入金返済額

- 生活費(個人のみ)

をそれぞれ記載します。

この場合、収入が減少している月は1月以上記載します。

また、販売費・一般管理費からは減価償却費など支出が行われない費用は除きます。

「収入減少率」は一番減少している月の減少率を記載します。

「支出平均額」は令和2年2月以降の平均支出額を記載します。

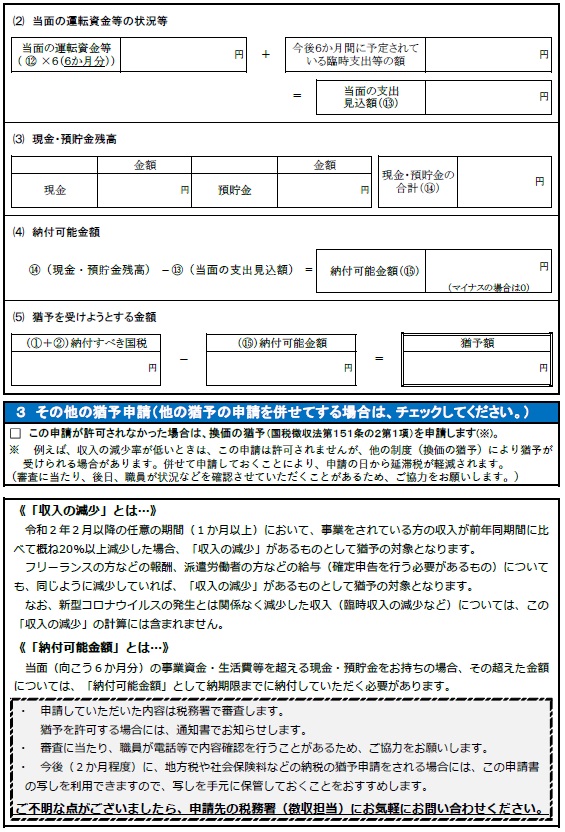

(2)当面の運転資金等の状況等

当面の運転資金:(1)の支出平均額に6を乗じた金額を記載します。

今後6カ月間の臨時支出額:固定資産の購入など、イレギュラーに支出する金額を記載します。

当面の支出見込額:当面の運転資金と今後6カ月間の臨時支出額を合計します。

(3)現金・預貯金残高

申請書提出時の現金残高と預貯金残高を記載します。

(4)納付可能金額

(3)「現金・預貯金残高」-(2)「当面の支出見込額」

の計算式で計算した金額を記載します。

この金額がマイナスの場合は「0(ゼロ)」と記載します。

(5)猶予を受けようとする金額

「1申請者名等」の欄で記載した「納付すべき国税」から「(4)納付可能金額」を差し引いて計算した金額を記載します。

「3その他の猶予申請」の欄

この申請による納税猶予が認められなかった場合には、換価の猶予制度が受けられる場合があります。

この欄にチェックを入れておくことにより、他の制度の猶予制度を受けることになっても延滞税が軽減されますので、チェックを入れておいてください。

換価の猶予制度とは、納税されない場合には財産が差し押さえられますが、その差押えが猶予され、税金を分納する制度です。