過小資本税制

概要

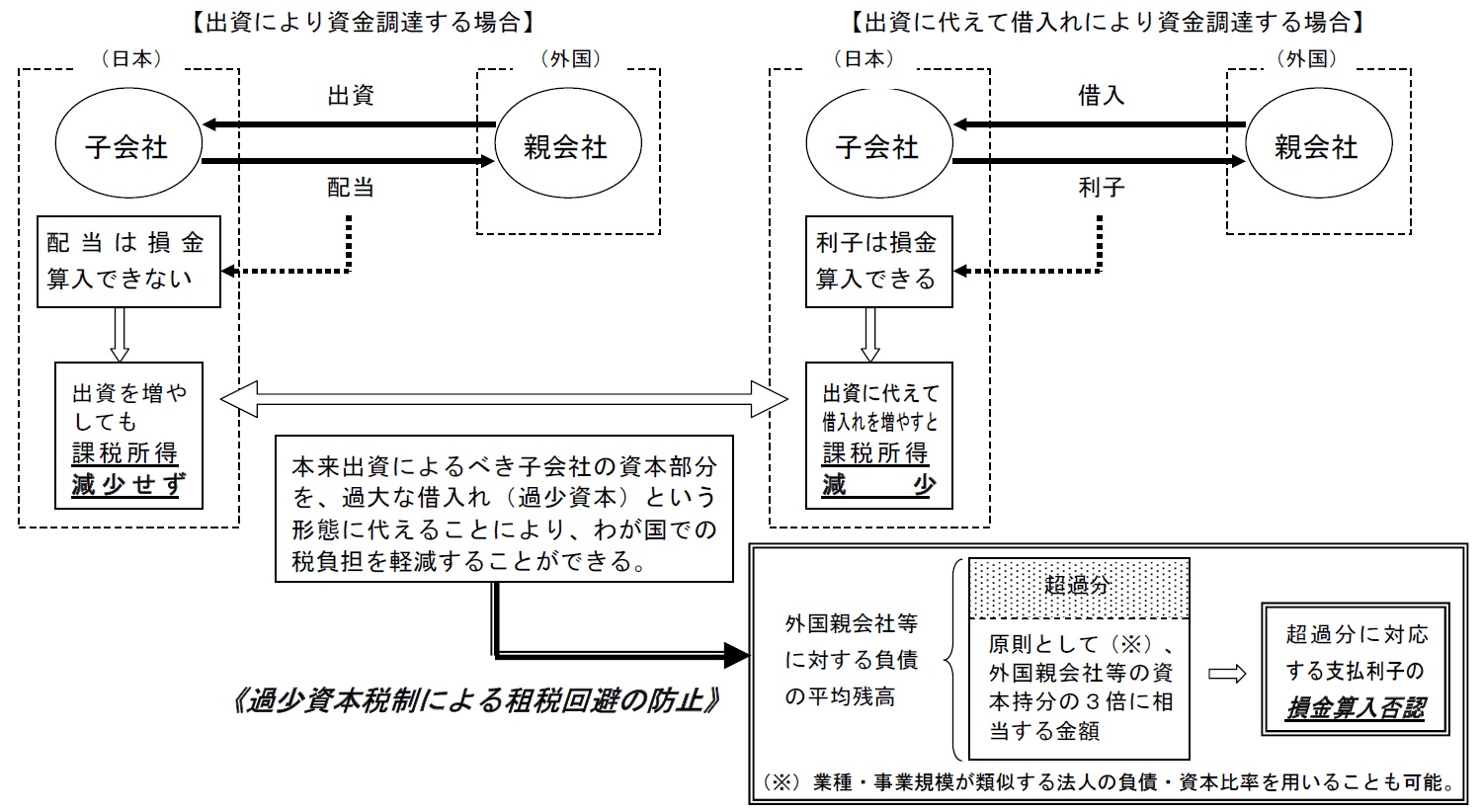

過小資本税制とは、

内国法人が、各事業年度において

国外支配株主等又は資金供与者等に負債利子を支払う場合において

その負債が国外支配株主等の資本持分の3倍を超える部分は損金の額に算入しない

という制度です。

国外支配株主等

国外支配株主等とは次のいずれかの要件を満たすものをいいます。

- 非居住者が内国法人の発行済み株式等の50%以上を直接または間接に保有する非居住者等

- 内国法人の発行済み株式等の50%以上を直接または間接に保有する者によって、その発行済み株式等の50%以上を直接または間接に保有される外国法人

- 内国法人の事業の方針の全部または一部につき実質的に決定できる関係にある非居住者等

資金供与者等

資金供与者等とは次のいずれかの要件を満たすものをいいます。

- 国外支配株主等が第三者を通じて内国法人に対して資金を供与したと認められる場合におけるその第三者

- 内国法人に係る国外支配株主等が第三者に対して債務の保証をすることにより、第三者が内国法人に対して資金を供与したと認められる場合における第三者

- 内国法人に係る国外支配株主等からその内国法人に貸し付けられた債券が、他の第三者に担保と提供され、債券現先取引で譲渡され、または現金担保付き債券貸借取引で貸し付けられることにより、その他の第三者が内国法人に対して資金を供与したと認められる場合におけるその第三者および他の第三者

過大支払利子税制との関係

この制度により計算された損金不算入額が、過大支払利子税制で計算された損金不算入額を下回る場合は、この制度は不適用となり過大支払利子税制の金額が損金不算入となります。

過大支払利子税制

概要

過大支払利子税制とは

関連者に対する純支払利子等の額が調整所得金額の50%を超える場合には

その超える部分の金額は損金の額に算入しない

という制度です。

計算式では以下の通りとなります。

損金不算入額 = 関連者純支払利子等の額 - (調整所得金額×50%)

導入背景

上記の過小資本税制では、負債が資本に比べて過大な場合のみ適用であり、移転価格税制では第三者間の利率に比して高率な場合のみ適用であるため、抜け道がありました。

そこで、平成24年度税制改正において新たに導入されました。

関連者

関連者とは

持株割合50%以上、実質支配、被支配関係にある者、これらの者による債務保証を受けた第三者等

をいいます。

純支払利子の額

関連者純支払利子の額=関連者支払利子等の額の合計額ー控除対象受取利子等合計額

調整所得金額

調整所得金額=

当期の所得金額

+(関連者支払利子+損金計上減価償却費+損金計上貸倒損失)

-(過大支払利子税制と外国子会社合算税制との調整規定の対象となるタックスヘイブン税制による合算額)

適用除外

以下のいずれかに該当する場合には、過大支払利子税制は適用されません。

- その事業年度における関連者純支払利子等の額が1,000万円以下

- その事業年度における関連者支払利子等の額の合計額が総支払利子等の額の50%以下

超過利子額の損金算入

過去7年以内に損金不算入とされた超過利子額については、

当該事業年度の調整所得金額の50%に相当する金額から関連者純支払利子等を控除した残額を限度として、

法人の当該事業年度の所得の金額の計算上、損金の額に算入されます。

令和2年度からの改正

損金不算入額は以下の計算式により計算した金額となります。

損金不算入額 = 対象純支払利子等の額 ー(調整所得金額×20%)

その他細かい部分の改正項目があります。