所得税の軽減

災害により住宅や家財などに損害を受けた場合は、確定申告を行うことで所得税法の雑損控除又は災害減免法の適用を受けることができます。

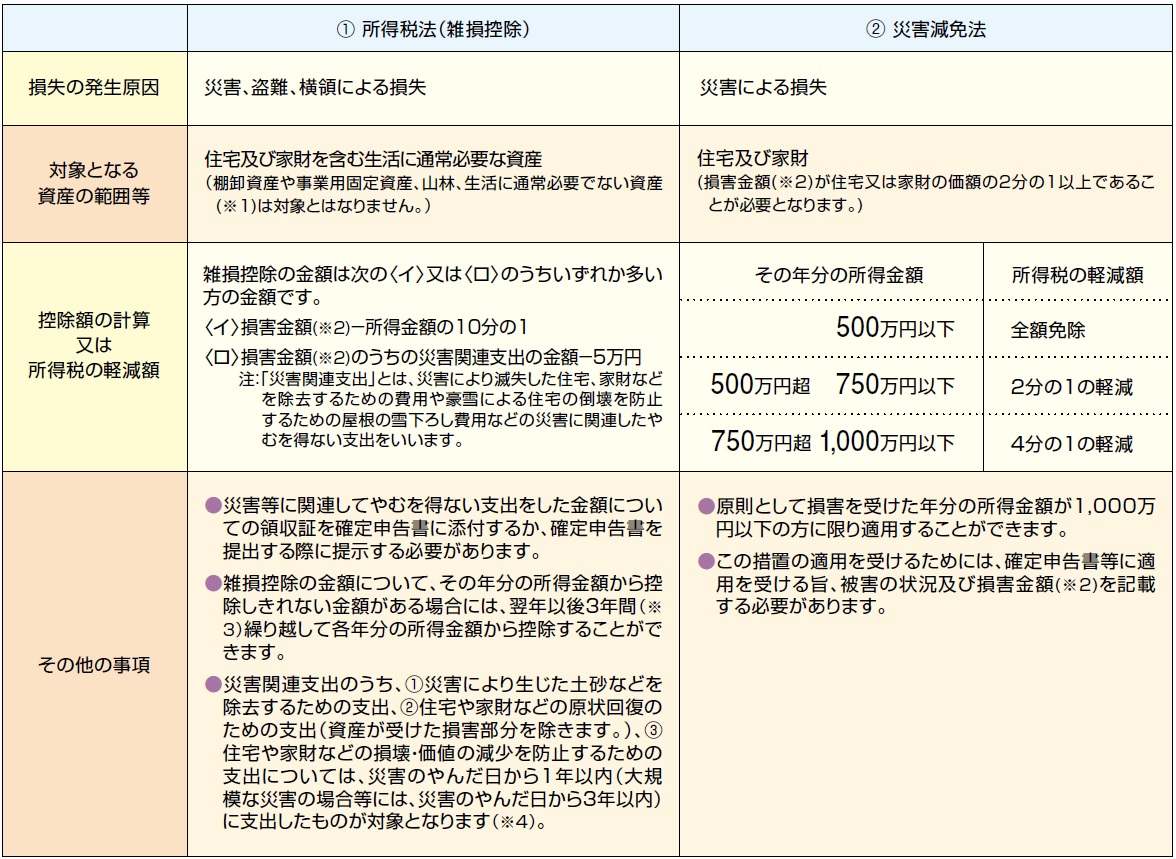

地震、火災、風水害などの災害によって、住宅や家財などに損害を受けたときは、確定申告で1「所得税法」による雑損控除の方法、2「災害減免法」による所得税の軽減免除による方法のどちらか有利な方法を選ぶことによって、所得税の全部又は一部を軽減することができます。これら2つの方法には、次のような違いがあります。

平成30年分による比較

所得600万円、夫婦子供2人の場合で災害による損害がないときの所得税及び復興特別所得税の額が28万200円とした場合、所得税及び復興特別所得税の額は下の表のように軽減されます。損害額が住宅や家財の2分の1以上の場合で100万円の場合は災害減免法を適用した方が有利になりますが、200万円、300万円の場合は所得税法の雑損控除を適用した方が有利になります。

| 損害額 | 所得税法(雑損控除)適用による所得税及び復興特別所得税の額 | 災害減免法適用による所得税及び復興特別所得税の額 |

| 100万円 | 217,900円 | 140,100円 |

| 200万円 | 115,800円 | |

| 300万円 | 56,600円 |

住宅借入金等特別控除の適用期間の特例

住宅ローン等で住宅用家屋の新築等をした場合には、一定の要件を満たすことにより、(特定増改築等)住宅借入金等特別控除の適用を受けることができますが、災害により住宅用家屋が被害を受けた場合には、以下の特例の適用を受けることができます。

適用期間の特例

災害によって住めなくなった従前家屋については、住めなくなった年以後の残りの適用年においても、引き続き、(特定増改築等)住宅借入金等特別控除の適用を受けることができます(その従前家屋の敷地を賃貸用として利用した場合などを除きます。)。

適用期間の特例を受けるための手続は、通常の確定申告又は年末調整と同じです

重複適用の特例

被災者生活再建支援法が適用された市町村の区域内に所在する住宅用家屋に、その災害により住めなくなった場合には、その従前家屋に係る(特定増改築等)住宅借入金等特別控除と一定期間内に新たに住宅用家屋の再取得等をした場合の(特定増改築等)住宅借入金等特別控除を重複して適用することができます。

重複適用の特例を受けるためには、従前家屋について、その事実を明らかにする次の書類を確定申告書に添付する必要があります。

・従前家屋の被害の状況等を証する書類(り災証明書)(写し可)

・従前家屋の登記事項証明書(滅失した住宅については、閉鎖登記記録に係る登記事項証明書)(原本)

重複適用の特例を受ける場合には、それぞれの控除額の限度額のうち最も高い金額が控除限度額となります

財形住宅貯蓄についての特例

財形住宅(年金)貯蓄を災害発生から1年以内に払い出す場合において、所轄税務署長からその災害等により被害を受けたことに係る確認書の交付を受け、その確認書を金融機関等に提出したものについては、当該財形住宅(年金)貯蓄に係る利子等について課税されません。

ジュニアNISAについての特例

未成年者口座及び課税未成年者口座内の上場株式等及び金銭その他の資産の全てを払出制限期間において払い出す場合で、所轄税務署長からその災害等により被害を受けたことに係る確認書の交付を受け、その確認書を災害発生から1年以内に金融商品取引業者等に提出したものについては、それまでに未成年者口座において生じた所得について所得税等が課税されません。

=編集後記=

住宅については、贈与を受けた時の特例もありますが、それは次回に回します。