分離課税の所得がない場合

年末調整を行う給与所得者であっても、医療費控除は確定申告で行います。

給与所得者であれば殆どの方が給与所得から控除ができますから何も問題が生じませんが、総合課税の所得から医療費控除の金額が引ききれない、つまり課税所得金額がマイナスになってしまう方もいらっしゃいます。

課税所得金額がマイナスになるんだけど、と質問を受けることがよくありますが、課税所得金額がマイナスになる場合は、申告書ではマイナスの部分を切り捨てて課税所得金額はゼロとして税額計算を進めていくことになります。

不動産や株式を売却したときの売却益がある場合

分離課税である不動産や株式等の売却による所得は総合課税の所得とは別に所得税を計算します。つまり不動産等の売却による売却益には直接所得税率を乗じて所得税を計算することになるわけです。

では分離課税で所得税を計算する不動産の売却や株式の売却があった場合に、総合課税で引ききれなかった医療費控除の金額があるときは、不動産の売却益や株式の売却益から引くことはできるのでしょうか。

答えは「引くことができます」。

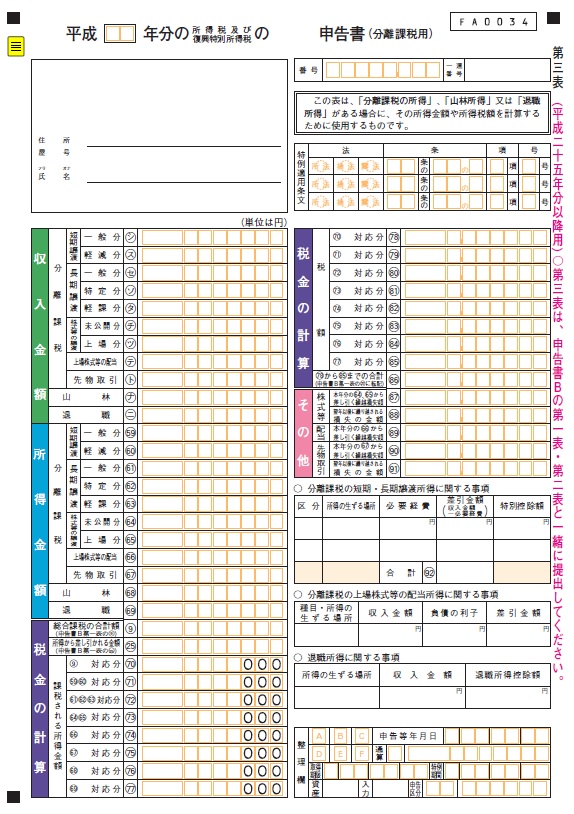

分離課税の所得がある場合、確定申告書は第三表を使用します。

「収入金額」や「所得金額」は譲渡所得の内訳書の金額をそのまま記載しますが、所得金額の下の「税金の計算」欄には第一表の「総合課税の所得金額」や医療費控除や社会保険料控除などの「所得から差し引かれる金額」を記載する欄があります。

総合課税の所得金額よりも所得から差し引かれる金額の合計額の方が大きい場合、その引ききれない金額は不動産の売却による「所得金額」や株式の売却による「所得金額」から差し引いて「課税される所得金額」の該当欄に記載します。

退職所得がある場合

退職所得がある場合、「退職所得の受給に関する申告書」の提出があり「退職所得の源泉徴収票」が発行されたときは、分離課税で所得税を計算するため退職金を受け取った時点で課税関係が終了しており、確定申告書に計上しなくてもよい場合がほとんどです。

しかし、上記のように総合課税の所得の所得から引ききれない医療費控除の金額がある場合で退職金を受け取った年については、この退職所得も申告することにより退職金から源泉徴収された所得税が還付されます。

退職金を受け取ったときは確定申告不要とは思わずに、還付される場合があるのではないかと注意してみてください。

編集後記

分離課税の所得があると税金の計算が複雑になることがありますが、1個1個個別に見ていくと実は単純だったりすることがあります。