各人の納付すべき相続税額の算出方法

各人ごとの相続税額を算出したあと、その税額に「相続税の2割加算」を加算し、「贈与税額控除額」、「配偶者の税額軽減額」、「未成年者控除額」、「障害者控除額」などの税額控除の額を差し引いた金額が各人の納付すべき相続税額となり、マイナスとなった場合は還付される税額となります。

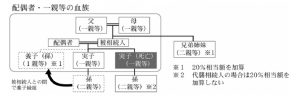

相続税の2割加算

被相続人から相続又は遺贈により財産を取得した人が被相続人との血族関係の薄い人である場合や全く血族関係がない人である場合には、

①その財産の取得には偶然性が強く、

②被相続人が子を越えて孫に財産を遺贈する場合には、相続税の課税を1回免れることになる

ため、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます。)及び配偶者以外の人である場合には、算出税額にその相続税額の2割に相当する金額が加算されます。(相法18)

加算対象者

配偶者、一親等の血族以外の人が加算の対象となります。

(国税庁ホームページより)

(国税庁ホームページより)

配偶者の税額軽減

被相続人の配偶者については、

- 配偶者による財産の取得は、同一世代間の財産移転であり

- 遠からず次の相続が生じて、その際、相続税が課税されることになるのが通常であること

- 長年共同生活を営んできた配偶者に対する配慮、③遺産の維持形成に対する配偶者の貢献等

を考慮して、

その課税価格が、

イ. 課税価格の合計額のうち配偶者に係る法定相続分相当額までである場合

ロ. 1億6,000万円以下である場合

には、税額控除により納付すべき相続税額が算出されないこととされています。

この税額控除を「配偶者に対する相続税額の軽減」といいます。(相法19の2①)

この配偶者の税額軽減は、配偶者が遺産分割などで実際に取得した財産を基に計算されることになっています。したがって、相続税の申告期限までに分割されていない財産は税額軽減の対象になりません。

ただし、相続税の申告書又は更正の請求書に「申告期限後3年以内の分割見込書」を添付した上で、申告期限までに分割されなかった財産について申告期限から3年以内に分割したときは、税額軽減の対象になります。

手続き

- 納付すべき税額の有無に関係なく、相続税の申告書を提出することが必要となります。(相法19の2③)

配偶者に対する相続税額の軽減の規定は、原則として申告期限までに遺産分割などにより配偶者が実際に取得したものに限って適用され、未分割の財産については、適用されません。 - 申告期限までに遺産分割が行われなかった場合であっても、

- 申告期限後3年以内に遺産分割が行われた場合

- 申告期限後3年以内に遺産分割ができないことについて特別の事情、例えば、遺産分割につき訴訟になっている場合

において、税務署長の承認を受け、一定の期間内に遺産分割が行われたときはその適用が受けられます。(相法19の2②)

贈与税額控除

相続又は遺贈により財産を取得した人が、相続開始前3年以内に被相続人から贈与を受けていた財産の価額は、その人の相続税の課税価格に加算して相続税を計算します。

ただ、このままですと贈与財産に課された贈与税と相続税の課税価格への加算による相続税との二重課税になってしまいますからそれを排除するため、加算した贈与財産に課税されていた贈与税相当額は算出相続税額から控除されることになります。(相法19①かっこ書)

加算する贈与財産の範囲

被相続人から生前に贈与された財産のうち相続開始前3年以内に贈与された財産で、基礎控除額110万円以下の贈与財産や死亡した年に贈与されている財産も含みます。

3年以内であれば贈与税がかかっていたかどうかに関係なく加算します。

加算しない贈与財産の範囲

- 贈与税の配偶者控除の特例を受けている又は受けようとする財産のうち、その配偶者控除額に相当する金額

- 直系尊属から贈与を受けた住宅取得等資金のうち非課税の適用を受けた金額

- 直系尊属から一括贈与を受けた教育資金のうち非課税の適用を受けた金

- 直系尊属から一括贈与を受けた結婚・子育て資金のうち非課税の適用を受けた金額