相続税の課税価格の原則

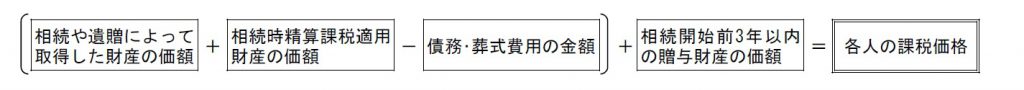

各相続人及び受遺者の相続税の課税価格(各人の課税価格)は、次のように計算し、各人の課税価格を合計したものを「課税価格の合計額」といいます。

(国税庁ホームページより)

(国税庁ホームページより)

この課税価格からは相続税が非課税となる財産は除かれます。

遺産が未分割の場合の課税価格

相続税の課税価格は、遺産の総額を基に各相続人や受遺者ごとに計算することとなっていることから、相続が単独相続であれば簡単であるが、相続人が2人以上いる場合には、共同相続人のうち誰がどの財産を相続するかということがはっきりしないと課税価格が計算できないこととなります。

そこで、相続税の申告書の提出期限までに遺産の全部又は一部が共同相続人又は包括受遺者によって分割されていない場合には、その分割されていない財産は、民法の規定による相続分(民法900⦅法定相続分⦆、901⦅代襲相続人の相続分⦆、902⦅遺言による相続分の指定⦆、903⦅特別受益者の相続分⦆)又は包括遺贈の割合に従って、その財産を取得したものとして課税価格を計算することとされています。(相続税法55)

相続時精算課税適用財産の課税価格への加算

相続税の納税義務者の中に、被相続人からの贈与について相続時精算課税の適用を受けた方がいるときは、その方が相続時精算課税の適用を受けた贈与財産を贈与時の価額にて課税価格に加算することとなっています。

また、贈与の際に贈与税を納付している場合は相続税納付時に精算されます。

相続または遺贈により財産を取得した場合

相続又は遺贈により財産を取得した方については、被相続人である特定贈与者から相続時精算課税の適用を受ける贈与により取得した財産の価額を相続税の課税価格に加算した価額をもって、相続税の課税価格とすることなっています。(相続税法21の15①)

この場合、加算する「贈与により取得した財産の価額」は、その財産の贈与時の価額になります。(相続税法基本通達21の15-2)

相続または遺贈により財産を取得しなかった場合

相続又は遺贈により財産を取得しなかった方については、被相続人である特定贈与者から相続時精算課税の適用を受ける贈与により取得した財産を、相続又は遺贈により取得したものとみなして、相続税の課税価格を計算することとなっています。(相続税法21の16①)

この場合、課税価格は、贈与財産の贈与時の価額になります。(相続税法21の16③)