全世界の財産が相続税の課税対象となる方

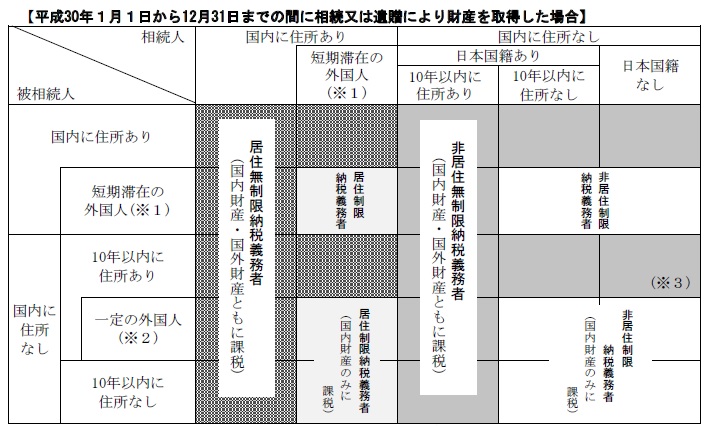

相続税の課税対象となる財産がどこにあるかについては、被相続人とその被相続人の財産を取得した方がどこに住んでいるか、日本の国籍があるかどうか等により変わります。

亡くなった方の財産を取得した場合、その財産の価額が基礎控除(3,000万円+600万円×法定相続人の数)を超えたとき、その方が亡くなった日から10か月以内に亡くなった方の住所を所轄する税務署長に相続税申告書を提出し、相続税額が発生している場合は納税をします。

亡くなった方が日本に住んでいて、その相続財産を取得した方についても日本に住所がある場合は、全世界の財産が日本の相続税の課税対象となります。

では、外国に住んでいる方でも日本の相続税を納めなければならないのかという問題が発生します。

相続税法では、これを、

①日本に住所がある方(居住無制限納税義務者)

②今は海外に住んでいるが、日本国籍があって10年以内に日本住んでいた方(非居住無制限納税義務者)

③日本に住んでいない方(非居住制限納税義務者)

④日本に住んでいるが、その滞在期間が短期の方(居住制限納税義務者)

に分け、それぞれ度の財産に課税するかが規定されています。

全世界の財産が対象になる方は、上記①と②の方です。

この場合、

海外にある財産について、日本の相続税に相当する遺産税が課税された場合は、一定の額までの部分が外国税額控除として日本の相続税から差し引かれ、国際間における二重課税にならないよう配慮されています。

日本にある財産だけが相続税の課税対象となる方

日本にある財産だけが相続税の課税対象となる方は上記③と④の方です。

つまり、外国籍でも日本に住んでいる方については少なくとも日本にある財産には日本の相続税がかかるということです。

また、日本国籍がある方については、海外に住んでから10年を超えている場合でその間日本に住所がない場合には、日本の財産にしか日本の相続税はかかりません。

ただし、居住している国に日本の相続税に相当する遺産税が存在すれば、その国にその遺産税を納めなければなりません。

(国税庁ホームページより)

(国税庁ホームページより)

財産の所在地

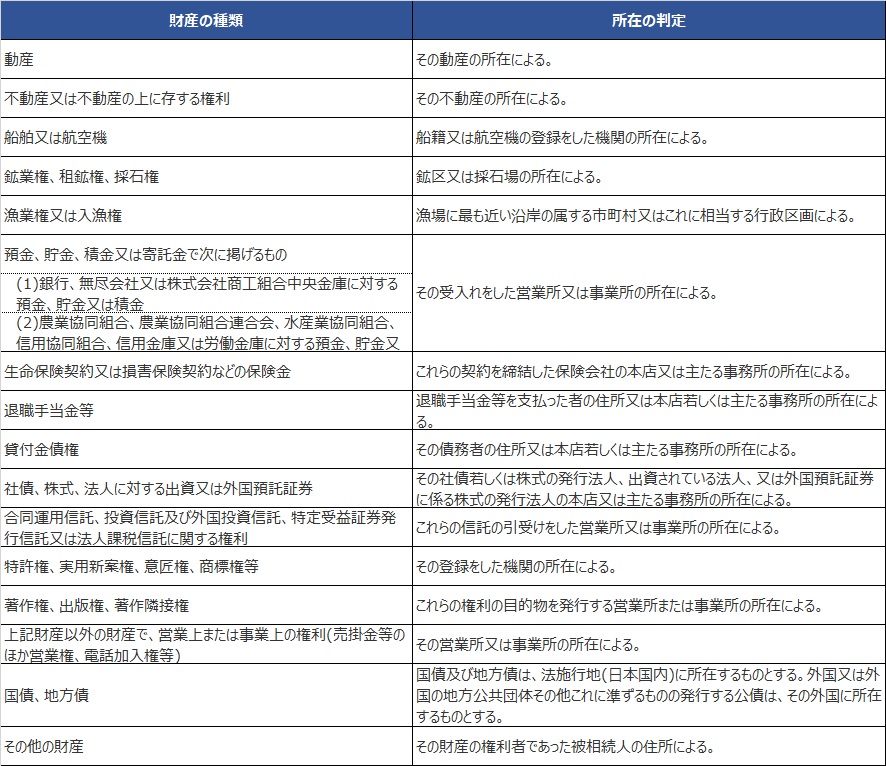

その財産が日本にあるのか外国にあるのかの判定はそれぞれの財産により次のように規定されています。

主なものとしては、

預金・・・・・口座を設けている本支店の所在地

株式・・・・・発行している法人の本店の所在地

生命保険・・・保険会社の本店の所在地

などとなっています。

(国税庁ホームページより)