住宅取得等資金の贈与税の非課税

父母や祖父母など直系尊属から住宅取得のための資金の贈与を受けた場合で、一定の要件を満たすときには、「住宅取得の際の贈与税の特例」の適用を受けることができます。

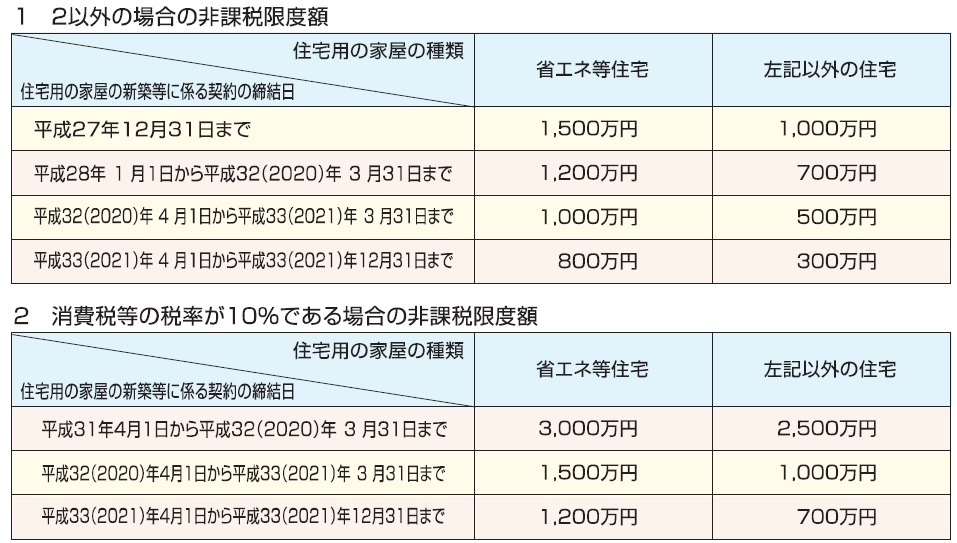

平成27年1月1日から平成33(2021)年12月31日までの間に父母や祖父母など直系尊属から住宅取得等のための金銭の贈与を受けた場合において、一定の要件を満たすときは、次の1又は2の表の非課税限度額までの金額について、贈与税が非課税となります。

なお、2の表の非課税限度額が適用されるのは、住宅用の家屋の新築等に係る契約の締結日が平成31年4月1日から平成33(2021)年12月31日までの間で、かつ、住宅用の家屋の新築等に係る対価の額又は費用の額に含まれる消費税等の税率が10%であるときに限られます。

平成26年以前に住宅取得等資金の非課税の適用を受けた方は、原則としてこの非課税の適用を受けることはできません。

この場合の省エネ等住宅とは、エネルギーの使用の合理化に著しく資する住宅用の家屋、大規模な地震に対する安全性を有する住宅用の家屋又は高齢者等が自立した日常生活を営むのに特に必要な構造及び設備の基準に適合する住宅用の家屋をいいます。

住宅取得等資金の非課税の適用を受けることができるのは、平成33(2021)年12月31日までに住宅用の家屋の新築等に係る契約を締結している場合に限ります

なお、1及び2は重複して適用を受けることができます。

非課税限度

受贈者ごとの非課税限度額は、新築等をする住宅用の家屋の種類ごとに、受贈者が最初にこの特例の適用を受けようとする住宅用の家屋の新築等に係る契約の締結日に応じた金額となります。

また、原則として、既にこの特例の適用を受けて贈与税が非課税となった金額がある場合には、その金額を控除した残額が非課税限度額となります。

ただし、上記2の表における非課税限度額は、平成31年3月31日までに住宅用の家屋の新築等に係る契約を締結し、既にこの特例の適用を受けて贈与税が非課税となった金額がある場合でも、その金額を控除する必要はありません。

なお、平成31年4月1日以後に住宅用の家屋の新築等に係る契約を締結してこの特例の適用を受ける場合の受贈者ごとの非課税限度額は、上記1及び2の表の金額のうちいずれか多い金額となります。

非課税適用者の主な要件

①受贈者は贈与を受けた年の1月1日において20歳以上で、その年の所得税に係る合計所得金額が2,000万円以下であること

②受贈者は贈与を受けた時に贈与者の直系卑属であること

③贈与を受けた年の翌年3月15日までに、その金銭の全部を〈特例の対象となる贈与の要件〉を満たす住宅(その敷地の用に供される土地等を含みます。)の新築若しくは取得の対価又は増改築等の費用に充てること

④贈与を受けた年の翌年3月15日までにその住宅に居住しているか、又は同日以後遅滞なく居住することが確実であると見込まれること

特例の対象となる贈与の要件

イ 住宅の新築の対価に充てるために受ける金銭の贈与

ロ 建売住宅又は建築後20年以内(マンション等の耐火建築物の場合は建築後25年以内)の中古住宅若しくは地震に対する安全性に係る一定の基準に適合する中古住宅の取得の対価に充てるために受ける金銭の贈与

ハ 居住の用に供している住宅の増改築等(一定の修繕又は模様替に該当するものに限ります。)の費用(100万円以上であるものに限ります。)に充てるために受ける金銭の贈与

この場合のイ~ハの住宅は日本国内にあり、かつ、床面積(増改築等の場合は増改築後の床面積)が、50m2以上240m2以下であることが必要となります。

イの金銭には住宅の新築とともに取得するその敷地の用に供される土地等又は住宅の新築に先行して取得するその敷地の用に供されることとなる土地等の取得の対価に充てるために受ける金銭を含みます。

ロ及びハの金銭にはこれらの住宅の取得又は増改築とともに取得するその敷地の用に供される土地等の取得の対価に充てるための金銭を含みます。

ロ以外の中古住宅を取得した場合であっても、その中古住宅に耐震改修を行い、地震に対する安全性に係る一定の基準に適合されるなど一定の要件を満たすときは、住宅取得等資金の非課税の適用を受けることができます。この場合、耐震改修を行うことについての申請などの手続(中古住宅の取得前に手続きを行う必要があります。)や耐震基準に適合することについての証明が必要となります。

手続

贈与税の申告期間内に、贈与税の申告書に「住宅取得等資金の非課税」の適用を受ける旨を記載するとともに、受贈者の戸籍の謄本、登記事項証明書(原本)などの一定の書類を贈与税の申告書に添付して税務署へ提出する必要があります。

省エネ等住宅に該当する場合には、上記に加え、住宅性能証明書などの証明書が必要となります。

相続時精算課税の選択の特例

平成30年中に住宅取得等のための金銭の贈与を受けた場合には、次の要件などを満たせば、贈与者(父母や祖父母など)が60歳未満であっても相続時精算課税を選択することができます。

相続時精算課税選択の特例適用者の主な要件

イ 受贈者は贈与を受けた年の1月1日において20歳以上で、かつ、贈与者の直系卑属(子や孫など)である推定相続人及び孫

ロ 贈与を受けた年の翌年3月15日までに、その金銭の全部を〈特例の対象となる贈与の要件〉を満たす住宅(その敷地の用に供される土地等を含みます。)の新築若しくは取得の対価又は増改築等の費用に充てること

ハ 贈与を受けた年の翌年3月15日までにその住宅に居住しているか、又は同日以降遅滞なく居住することが確実であると見込まれること

特例の対象となる贈与の要件

「住宅取得等資金の非課税」の〈特例の対象となる贈与の要件〉イ、ロ、ハ(注書を含みます。)に該当する必要があります。 ただし、「住宅取得等資金の非課税」の〈特例の対象となる贈与の要件〉注1の家屋の床面積(増改築等の場合は増改築後の面積)については、50㎡以上であることが要件となります。

手続

贈与税の申告期間内に、贈与税の申告書に「相続時精算課税の選択の特例」の適用を受ける旨を記載するとともに、相続時精算課税選択届出書、登記事項証明書(原本)などの一定の書類を贈与税の申告書に添付して税務署へ提出する必要があります。

=編集後記=

この住宅取得の際の贈与税の非課税と相続時精算課税制度を組み合わせてマイホームを取得している方は結構いらっしゃいます。

制度が廃止にならないうちにうまく使って頂くといいと思います。