配偶者はどのくらい財産をもらうのが最適か?

先日、「お父様名義の土地、建物をお母様(配偶者)に承継した方がよいのか、それとも私たち(子供2人)に承継した方がいいのかどうなのでしょうか?」

という質問を受けました。

相続まで待つ場合、お母様(配偶者)がどの程度の財産を持っているかにより、場合によってはお母さま(配偶者)はお父様の財産を承継しない方がいい場合があります。

というのも、お父様の相続を第1次相続、お母様の相続を第2次相続とすると相続税の計算上、お母さま(配偶者)がある程度財産を承継すると第1次相続の相続税は安くなりますが、第2次相続の相続税がその分高くなります。

つまり第1次相続と第2次相続の相続税を配偶者がどの程度財産を承継するかで比較すると、第1次相続の相続税が配偶者の税額軽減で安くなったとしても、第2次相続の相続税が高くなってしまって、結果全く節税にならなかったという事例が存在するのです。

相続税の計算方法

これは相続税の計算方法にからくりがあります。

相続税の計算は、相続人1人につき

{(被相続人の財産 - 被相続人の負債)- 基礎控除 }/ 法定相続分 × 税率

の計算式により算出した金額を相続人全員分を合計し(相続税の総額)、その相続税の合計額をそれぞれの相続人が実際に取得した割合に応じてそれぞれの相続人の相続税額を算出します。

ここでポイントになるのが、

①基礎控除

②法定相続分

です。

①基礎控除

基礎控除は

3,000万円+600万円×法定相続人の数

の計算式により計算します。

この時の「法定相続人の数」は相続放棄があった場合はその放棄がないものとした場合の法定相続人の数です。

上記の例では

第1次相続の「法定相続人の数」はお母様と子供二人の合計で3人となります。

第2次相続の「法定相続人の数」は子供二人で2人となります。

つまり、

第1次相続の基礎控除は4,800万円。

第2次相続の基礎控除は4,200万円となります。

このことから、第1次相続と第2次相続の財産の額が同額だとしても課税される金額は第2次相続の方が600万円多くなることになります。

②法定相続分

法定相続分は、

㋑子がいる場合

㋺子がいなく親がいる場合

㋩子も親もいなく兄弟がいる場合

で異なりますが、今回は上記の例で①子がいる場合で説明します。

子がいる場合の法定相続分は

配偶者:2分の1

子供 :2分の1を人数で按分

となります。

上記の例では

第1次相続の法定相続分は

お母様:2分の1

子供A:4分の1

子供B:4分の1

第2次相続の法定相続分は

子供A:2分の1

子供B:2分の1

となります。

具体例として、お父様の財産の額が1億5千万円、お母様のもとからある財産が1億円、お母様はお父様の財産の2分の1を相続したと仮定すると

第1次相続の相続税の計算は

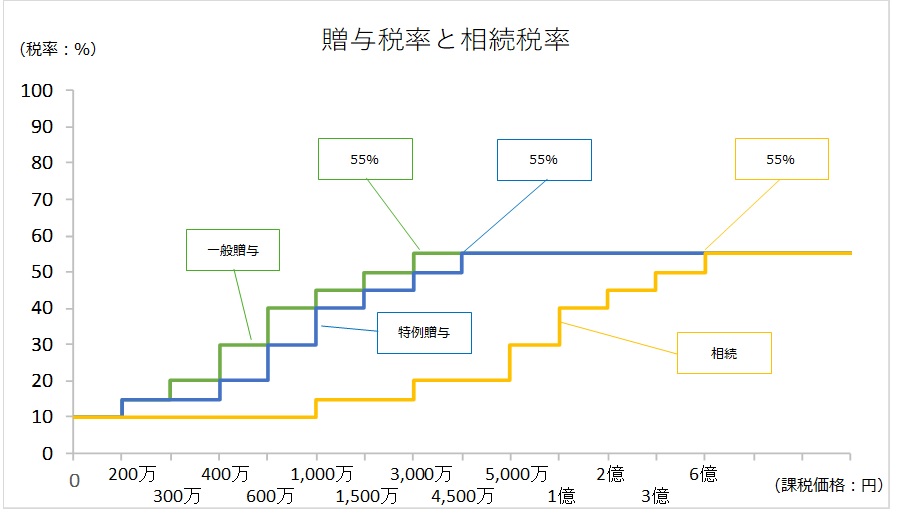

お母様:(1億5千万円-4,800万円)× 1/2 = 5,100万円 (税率30%)

子供A:(1億5千万円-4,800万円)× 1/4 = 2,550万円 (税率20%)

子供B:(1億5千万円-4,800万円)× 1/4 = 2,550万円 (税率20%)

第2次相続の相続税の計算は、

子供A:(1億円+7,500万円-4,200万円)× 1/2 = 6,650万円 (税率30%)

子供B:(1億円+7,500万円-4,200万円)× 1/2 = 6,650万円 (税率30%)

となります。

一方で、お母様はお父様の財産を20%だけ相続したとすると、

第1次相続は同様の計算で、

第2次相続の相続税の計算は

子供A:(1億円+3,000万円-4,200万円)× 1/2 = 4,400万円 (税率20%)

子供B:(1億円+3,000万円-4,200万円)× 1/2 = 4,400万円 (税率20%)

となります。

第1次相続と第2次相続の合計の相続税額は、第1次相続は配偶者の税額軽減を適用し

お母様がお父様の財産の2分の1を相続した場合は、3,337万円となり、

お母様がお父様の財産の20%だけを相続した場合は、2,107万円となります。

法定相続分通りではなく財産を分けたい場合

上記のように、お母様に財産を渡すのを配偶者の法定相続分の2分の1より少なくしたい場合は、遺言書を作成する方法が有効です。

遺言書の書き方は、今回の国会で民法改正法案が審議中ですので、改正案を含めて後ほどお知らせいたします。

=編集後記=

ご自身の場合の最適配分を知りたい方はご連絡ください。