令和2年度年末調整の配偶者控除の所得要件

令和2年度の年末調整の際、配偶者控除の適用要件に当該給与所得者の所得要件がありますが、これには特に注意が必要です。

配偶者控除の適用の有無

<配偶者控除適用の収入要件と所得金額調整控除の適用の有無>

| 配偶者控除の本人の 収入要件(給与のみ) | 所得金額調整控除 | 備考 | |

| 特別障害者または23歳未満の扶養親族あり | 1,210万円以下 | 適用あり | 給与所得控除 +所得金額調整控除 |

| 特別障害者または23歳未満の扶養親族なし | 1,195万円以下 | 適用なし | 給与所得控除のみ |

<具体例>給与のみの収入で給与収入が1,200万円の方の配偶者控除と所得金額調整控除の適用の有無

| 配偶者控除の適用 | 所得金額調整控除の適用 | 備考 | |

| 特別障害者または23歳未満の扶養親族あり | 〇 | 〇 | 所得金額990万円 (※1) |

| 特別障害者または23歳未満の扶養親族なし | ✖ | ✖ | 所得金額1,005万円 (※2) |

(※1)給与収入1,200万円-(給与所得控除195万円+所得金額調整控除15万円)=990万円

(※2)給与収入1,200万円-給与所得控除195万円=1,005万円

配偶者控除の要件

所得金額から38万円を控除できる配偶者控除を適用する際の要件は

- 所得者の合計所得金額が1,000万円以下

- 配偶者の合計所得金額が48万円以下

となっています。

所得者の合計所得金額が1,000万円以下の要件

令和2年度は所得金額調整控除が新たに導入されています。

所得金額調整控除については下記をご参照ください。

国税庁ホームページに掲載されている「年末調整のしかた」には配偶者控除の適用を受ける際の注意点として以下の記述があります。

所得者本人の所得が給与所得だけの場合、本年中の給与の収入金額が1,195万円(所得金額調整控除の適用がある場合は1,210万円)を超えるときは、合計所得金額が1,000万円を超えることとなります(次の「配偶者特別控除とは」の場合も同様です。)。

(国税庁ホームページ「年末調整のしかた」より)

つまり、配偶者控除を受ける際の所得者本人の収入要件として、その所得者の収入が給与のみの場合、

- 所得金額調整控除の適用がない場合は給与収入が1,195万円以下で配偶者控除適用あり

- 所得金額調整控除の適用がある場合は給与収入が1,210万円以下で配偶者控除適用なし

となります。

具体例を挙げると、

給与収入が1,200万円の方で配偶者については収入がない場合、配偶者控除を受けようとするときは

- 家族に特別障害者や23歳未満の扶養親族がいない場合は配偶者控除の適用なし

- 家族に特別障害者や23歳未満の扶養親族がいる場合は配偶者控除の適用あり

となります。

所得金額調整控除は所得控除?給与所得控除?

このように所得金額調整控除の適用の有無によって配偶者控除の適用の有無が変わってくるのはなぜでしょうか。

これは、給与所得控除が改正されたことが影響しています。

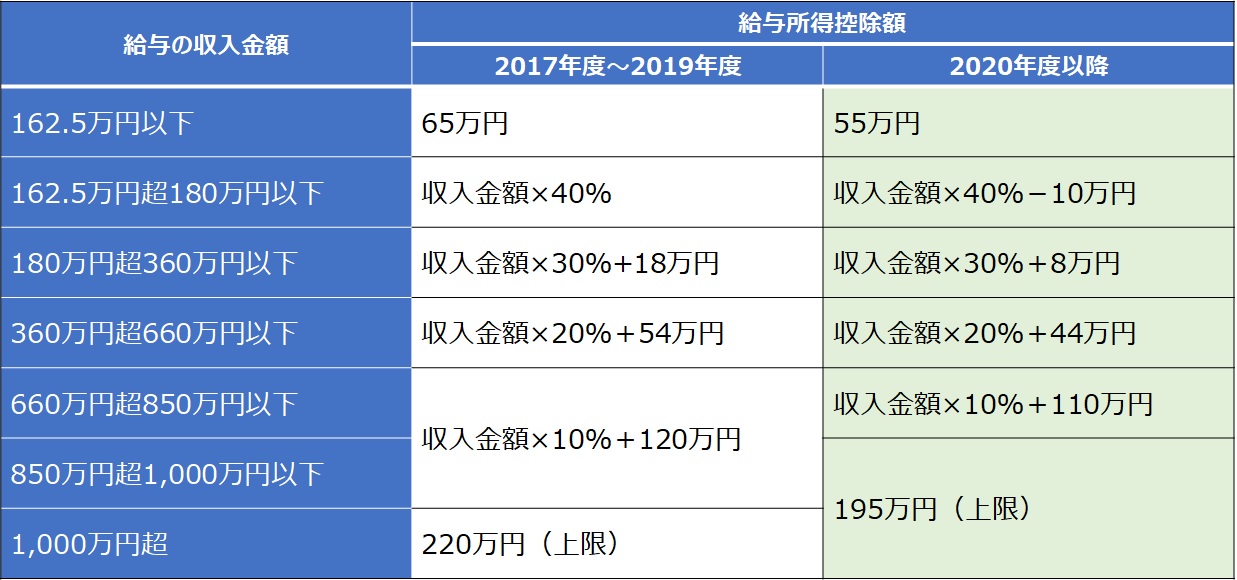

令和2年から給与所得控除は以下の通りに変更されました。

令和2年度は基礎控除が10万円上がったことにより、給与所得控除が10万円下がっています。

給与収入が850万円までの方はプラスマイナスゼロです。

しかし、給与収入が850万円を超えると最大25万円給与所得控除が下がります。

基礎控除10万円上がったのと差し引きしても所得金額が15万円増加することになります。

そこで、給与収入が850万円を超えた方のうち、子育て世代と特別障害者がいる家庭についてはこの所得金額の増加分がなくなるよう、新たに最大15万円を控除する所得金額調整控除が導入されたわけです。

所得金額調整控除は合計所得金額から控除する所得控除ではなく、

給与収入から差し引く給与所得控除と考えれば、

上記の配偶者控除の適用を受ける際の所得者本人の所得要件が変わってくることに納得できます。

特に年末調整の処理をする担当者の方はご注意ください。