個人事業者の事業承継税制

個人事業者は事業のために使用する資産を持っています。

その資産は青色決算書の貸借対照表に計上されています。

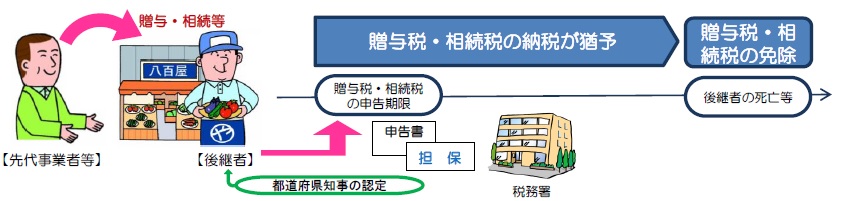

この個人事業者の事業用資産について、平成31年1月1日から令和10年12月31日までに贈与や相続により、ご子息等の後継者に引き継いだ時は、一定の要件を満たすことにより、その贈与税や相続税の納税が猶予される制度があります。

個人事業者の事業承継税制の適用手続き

(国税庁ホームページより)

- 後継者が事業承継のための「個人事業承継計画」を策定し、認定経営革新等支援機関の所見を記載の上、令和6年3月31日までに提出し、確認を受ける

- 先代事業者から事業用資産の全ての贈与を受ける

- 後継者の要件、先代事業者の要件を満たすことについて、都道府県知事の「認定」を受ける

- 事業承継後、「開業届出書」、「青色申告の承認申請書」などを税務署に提出

- 贈与税の申告書に「個人事業者の事業承継税制」の適用を受ける旨を記載し添付書類とともに税務署へ提出

個人事業者の事業承継税制の適用要件

事業用資産の要件

先代事業者の次の事業用資産で、贈与や相続等の日の属する年の前年分の事業所得に係る青色決算書の貸借対照表に計上されていたもの

① 宅地等(400㎡まで)

② 建物(床面積800㎡まで)

③ ②以外の減価償却資産

後継者の要件

①贈与の日において20歳以上

②経営承継円滑化法の認定を受けている

③贈与の日までに3年以上、先代の事業に従事

④贈与税の申告期限までに「開業届出書」「青色申告の承認申請書」を提出していること

⑤事業が資産管理業、性風俗関連特殊営業に該当しないこと

先代事業者の要件

①廃業届出書を提出していること

②贈与の年、その前年、前々年の確定申告書を青色により提出していること

担保提供

納税猶予額に利子税を加算した額に見合う担保を提供

事業用土地の取り扱い

個人事業者の事業承継税制を適用

前述したとおり、個人事業者の事業承継税制の適用を受ける場合には、事業用資産の全てを贈与する必要がありますので、土地についても個人事業者の事業承継税制の適用を受けることとなります。

当該土地について事業承継税制を適用した場合には、小規模宅地等の特例の適用を受けることはできません。

相続時精算課税制度を適用

相続時精算課税制度とは、毎年110万円の基礎控除がある暦年課税制度とは異なり、選択をした上で2500万円までの贈与は無税、2500万円を超えた場合には一律20%の贈与税がかかり、この贈与税は相続税の前払いとなります。

つまり、相続税計算時には相続財産に加算した上で相続税を計算し、算出した相続税額から前払いした贈与税額を差し引いた額が相続税の納付額となります。

当該土地についてこの相続時精算課税制度を適用した場合には、小規模宅地等の特例の適用を受けることはできません。

相続した場合

個人の事業承継税制の適用も受けず、相続時精算課税制度の適用を受けない場合は、相続により承継することとなります。

この場合には、小規模宅地等の特例の適用を受けることができ、事業用土地については400㎡までその評価額の80%を減額することができます。

どの方法が得なのか?

前述のとおり、土地については、

- 個人事業者の事業承継税制

- 相続時精算課税制度

の適用を受けると、小規模宅地等の特例の適用を受けることができなくなります。

小規模宅地等の特例の適用を受けた方が一般的には得かと思いますが、個別的判断をしなければならない場合がありますので、お気軽にご相談下さい。