青色申告特別控除の改正

新元号2年(2020年)から、基礎控除が10万円引き上げられる(48万円)ことに伴い、青色申告特別控除が10万円引き下げられます。

ただし、一定の要件を満たせば引き続き青色申告特別控除65万円の適用を受けることが可能です。

つまり、一定の要件を満たせばそれだけで10万円余計に控除を受けることができます。

これらの記事はこちらでお伝えした通りです。

今回国税庁ホームページに青色申告特別控除の改正を喚起する情報が掲載されましたので、改めて整理します。

ちなみに10万円の青色申告特別控除は改正がなくこれまでと同様に適用を受けることができます。

改正1

個人の所得税について、新元号2年(2020年)から

①基礎控除が38万円から48万円に引き上げられます。

②青色申告特別控除のうち65万円控除については控除額が55万円に引き下げられます。

改正2

55万円の青色申告特別控除については、現行の適用要件に加えて、

e-Taxによる申告(電子申告)または電子帳簿の保存を行うと青色申告特別控除は10万円引き上げられ65万円になります。

現行の適用要件とは

①正規の簿記の原則(複式簿記)で記帳

②申告書に貸借対照表と損益計算書などを添付

③期限内(3月15日まで)に申告

です。

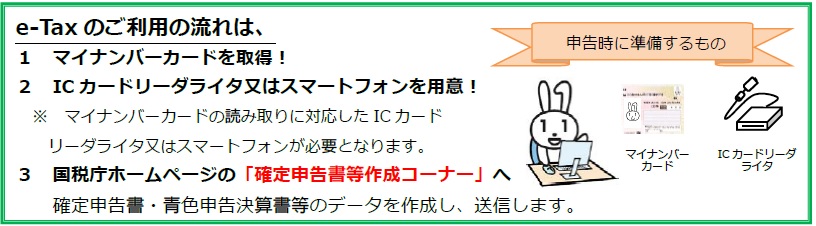

e-Taxによる申告

e-Taxとは、申告などの国税に関する各種手続ついてインターネットを利用して電子的に手続が行えるシステムです。

新元号2年(2020年)から、65 万円の青色申告特別控除を受けるためには、 ご自宅等パソコンによりe-Taxで確定申告書・青色申告 決算書等のデータを提出(送信)する必要があります。

国税庁ホームページの「確定申告書等作成コーナー」でも確定申告書・青色申告 決算書等のデータを作成することができ、e-Taxで提出(送信)することができます。

(国税庁ホームページより)

確定申告期間中に、税務署に出向き税務署職員からの指導を受けながら申告書を作成し税務署のパソコンでデータを送信して申告書を提出することがありますが、この場合はe-Taxにより送信には該当しませんので、複式簿記で記帳し貸借対照表を添付した場合の青色申告特別控除は55万円になります。

ただし、帳簿を電子帳簿によりCD-ROM等に保存した場合は65万円になります。

電子帳簿の保存

一定の要件の下で帳簿を電子データのままCD-ROM等に保存できる制度です。この制度の適用を受けるには、帳簿の備付けを開始する日の3か月前の日までに申請書を税務署に提出する必要があります。

改正後の65万円の青色申告特別控除を受けるためには、その年中の事業に係る仕訳帳及び総勘定元帳について、税務署長の承認を受けて電磁的記録による備付け及び保存を行う必要があります。

原則として年度の中途から適用することはできませんが、

新元号2年(2020年)に限り、同年中に承認を受けて、仕訳帳及び総勘定元帳の電磁的記録による備付けを開始する日から同年12月31日までの間、これらの帳簿の電磁的記録による備付け及び保存を行うことで、65万円の青色申告特別控除を受けることができます。

=編集後記=

平成31年(2019年)4月30日で平成は終わりです。5月1日からは新元号になります。このブログでは2019年5月1日以降の元号は決定するまで「新元号」とします。