消費税の負担者と納税者

消費税は、商品・製品の販売やサービスの提供などの取引に対して、広く公平に課税されますが、生産、流通などの各取引段階で二重三重に税がかかることのないよう、税が累積しない仕組みが採られ商品などの価格に上乗せされた消費税と地方消費税分は、最終的に消費者が負担し納税義務者である事業者が納めます。

(国税庁ホームページより)

消費税(6.3%)が課税される取引には、併せて地方消費税(1.7%)も課税されます。

新元号元年(2019年)10月1日からは消費税率が7.8%、地方消費税2.2%の合計10%に引き上げられ、併せて軽減税率(消費税6.24%、地方消費税1.76%)制度が導入されます。

消費税が課税される取引

国内において事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供に課税されますので、商品の販売や運送、広告など、対価を得て行う取引のほとんどは課税の対象となります。

また、外国から商品を輸入する場合も輸入のときに課税されます。

非課税取引

消費税の性格から非課税とされるもの

・土地の譲渡、貸付け(一時的なものを除く。)など

・有価証券、支払手段の譲渡など

・利子、保証料、保険料など

・特定の場所で行う郵便切手、印紙などの譲渡

・商品券、プリペイドカードなどの譲渡

・住民票、戸籍抄本等の行政手数料など

・外国為替など

社会政策的配慮から非課税とされるもの

・社会保険医療など

・介護保険サービス・社会福祉事業など

・お産費用など

・埋葬料・火葬料

・一定の身体障害者用物品の譲渡・貸付けなど

・一定の学校の授業料、入学金、入学検定料、施設設備費など

・教科用図書の譲渡

・住宅の貸付け(一時的なものを除く。)

課税事業者と免税事業者

納税義務者

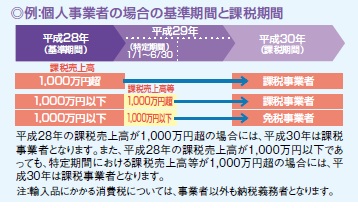

その課税期間(個人事業者は暦年、法人は事業年度)の基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が1,000万円を超える事業者は、消費税の納税義務者(課税事業者)となります。

(国税庁ホームページより)

基準期間における課税売上高が1,000万円以下であっても、特定期間における課税売上高が1,000万円を超えた場合は、その課税期間においては課税事業者となります。

特定期間とは、個人事業者の場合はその年の前年の1月1日から6月30日までの期間、法人の場合は、原則としてその事業年度の前事業年度開始の日以後6か月の期間のことをいいます。

なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額により判定することもできます。

免税事業者

基準期間の課税売上高及び特定期間の課税売上高等が1,000万円以下の事業者(免税事業者)は、その年(又は事業年度)は納税義務が免除されます。

なお、免税事業者でも課税事業者となることを選択することができます。

消費税納税額の計算の仕方

消費税は、消費税が課税される収入(課税売上げ)に係る消費税額から、消費税が課税される費用(課税仕入れ等)に係る消費税額を控除して計算します。

納付税額の計算(国税)

原則(一般課税)

課税期間における課税売上げに係る消費税額から、課税仕入れ等に係る消費税額を控除して、納付する消費税額を計算します。

このときの「課税売上高」は、消費税と地方消費税に相当する金額を除いた金額(税抜き)です。

(課税売上高×6.3%)-(課税仕入高×6.3/108)=消費税額

課税仕入れ等に係る消費税額を控除するには、帳簿及び請求書等の保存をする必要があります。

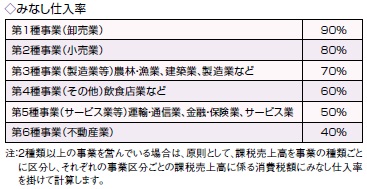

簡易な方法(簡易課税)

この制度は、基準期間の課税売上高が5,000万円以下の事業者が、事前に届出書を提出している場合に選択することができます。

課税期間における課税売上げに係る消費税額に、事業区分に応じた一定の「みなし仕入率」を掛けた金額を課税仕入れ等に係る消費税額とみなして、納付する消費税額を計算します。

(課税売上高×6.3%)-(課税売上高×6.3%×みなし仕入率)=消費税額

(国税庁ホームページより)

納付税額の計算(地方消費税)

消費税額×6.3/108=地方消費税額

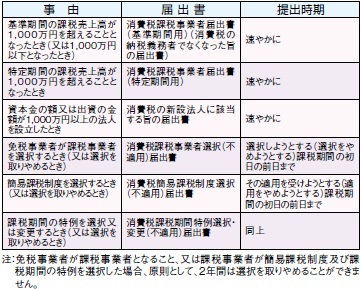

消費税の届出

次のような場合、事業者は届出をする必要があります。

(国税庁ホームページより)

=編集後記=

消費税は届出の税法と言われています。うまく節税するためには届出が必要です。