パート収入に対する税金

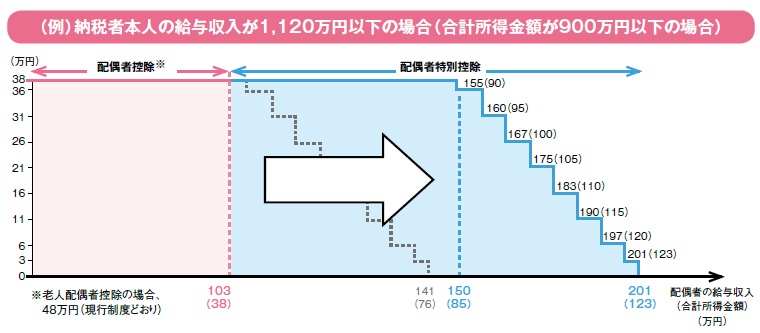

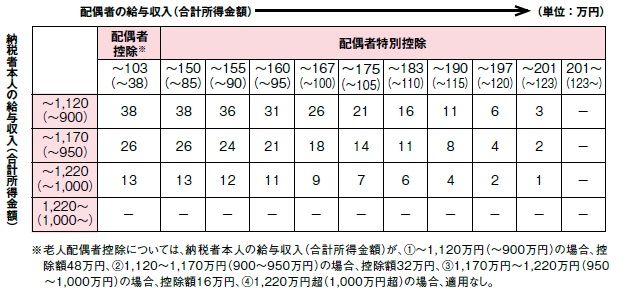

パート収入が103万円以下でほかに所得がなければ、その方に所得税及び復興特別所得税はかからず、かつ、その方の配偶者はその年の給与収入が1,120万円以下(新元号2年(2020年)からは1,110万円)の場合は38万円の配偶者控除を受けることができます。

またパート収入が150万円以下でほかに所得がなければ、その方の配偶者はその年の給与収入が1,120万円以下の場合は38万円の配偶者特別控除を受けることができます。

ただしパート収入が130万円を超えると社会保険の被扶養者に該当しないこととなり、ご自身で社会保険等に加入しなければならなくなりますのでご注意ください。

平成29年度税制改正により、配偶者控除の金額は納税者本人の給与収入が1,120万円超1,170万円未満と1,170万円超1,220万円未満の場合で段階的に配偶者控除、配偶者特別控除の額が引き下げられています。

さらに、平成30年度税制改正により、給与所得控除の金額が一律10万円引き下げられています。

パート収入に対する所得税

パート収入は通常給与所得となります。

課税される所得はパート年収から給与所得控除額(最低65万円(新元号2年(2020年)からは最低55万円))と基礎控除(38万円(新元号2年(2020年)からは48万円))などの所得控除を差し引いた残額となりますので、パート収入が103万円以下でほかに所得がない場合は所得税及び復興特別所得税はかかりません。

住民税については、原則パート収入が100万円以下でほかに所得がない場合は住民税(所得割)はかかりません。

配偶者にパート収入がある場合

夫婦の一方Aが正社員でもう一方Bがパートで働いている場合、夫婦が生計を一にしているなどの要件に該当し、かつ、Aの給与収入が1,220万円以下の場合は、Aは配偶者控除又は配偶者特別控除のどちらかを受けることができます。

Bのパート収入が103万円以下→配偶者控除38万円

Bのパート収入が103万円超~201万円未満→配偶者特別控除(最高38万円)

ただし、配偶者特別控除はAの合計所得が1,000万円(給与の収入金額が1,220万円)を超える年は受けることができません。

(財務省ホームページより)

内職などの収入に関する税金

内職などの収入が103万円以下でほかに所得がなければ、その方に所得税及び復興特別所得税はかからず、またその方の配偶者は配偶者控除を受けることができます。

内職などの収入は、収入から必要経費を差し引いた残りが事業所得又は雑所得となります。

ただし、次の1、2のいずれにも当てはまる方についてはパートの方とのバランスを図るため、必要経費が65万円に満たない場合は65万円(収入金額が限度です。)を必要経費として差し引くことができます。したがって、パートの方の場合と同様に内職の収入が103万円以下でほかに所得がない場合は、所得税及び復興特別所得税はかかりません。

- 家内労働者、外交員、集金人、電力量計の検針人又は特定の方に対して継続して労務の提供をする方

- 事業所得及び雑所得の必要経費と給与所得の収入金額の合計が65万円に満たない方

また、配偶者控除や配偶者特別控除の適用についても、パートの方と同じ取扱いになります。

扶養控除

扶養している親族がいる場合、一定の要件に当てはまれば、扶養控除を受けることができます

注1:「扶養親族」とは、その年の12月31日の現況において次のいずれも該当する方をいいます。

・配偶者以外の親族(6親等内の血族及び3親等内の姻族)、都道府県知事から養育を委託された児童(いわゆる里子)又は、市町村長から養護を委託された老人であること

・納税者と生計を一にしていること

・その年の合計所得金額が38万円以下であること

・青色申告者の事業専従者として給与の支払を受けていない又は白色申告者の事業専従者でないこと

注2:「控除対象扶養親族」とは、扶養親族のうち、その年の12月31日現在の年齢が16歳以上の方をいいます。

注3:「一般の控除対象扶養親族」とは、控除対象扶養親族のうち特定扶養親族及び老人扶養親族以外の方をいいます。

注4:「特定扶養親族」とは、控除対象扶養親族のうち、その年の12月31日現在の年齢が19歳以上23歳未満の方をいいます。

注5:「老人扶養親族」とは、控除対象扶養親族のうち、その年の12月31日現在の年齢が70歳以上の方をいいます。

編集後記

平成30年度から配偶者特別控除の額が変わり、ややこしくなりました。