小規模宅地等についての相続税の課税価格の特例

相続税の課税価格を計算する際の小規模宅地等の特例とは、

相続人等の居住の用又は事業の用に供されていた宅地等について、相続人等がその相続した宅地等は相続人等の相続後の生活基盤、社会的基盤の維持に不可欠なものであり、その処分に相当の制約を受けることを配慮して、一定の要件を満たすときに限り、相続税の課税価格に算入すべき価額の計算上、一定割合を減額するというものです。

詳しくはこちらをご参照ください。

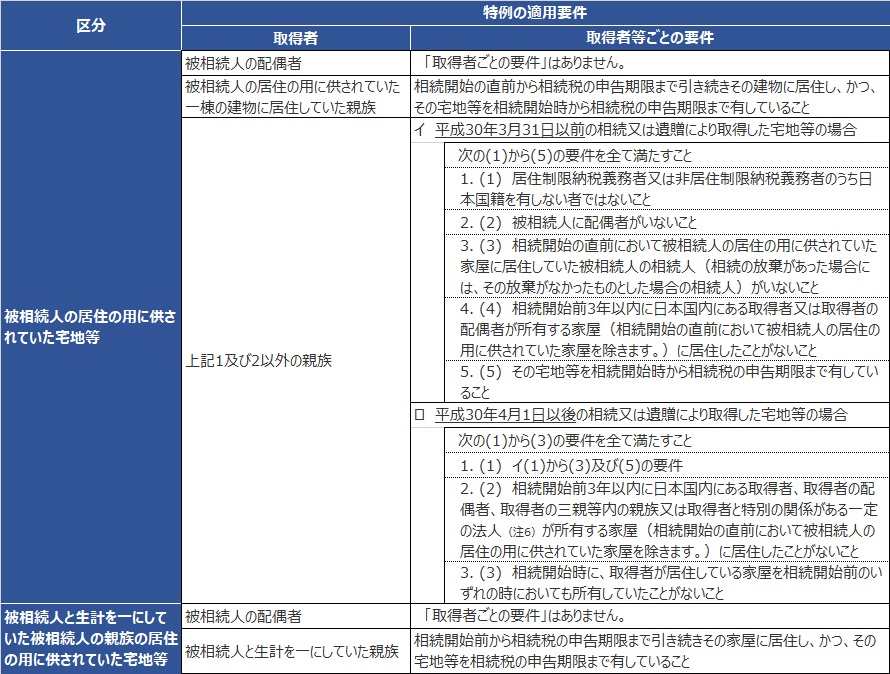

そのうち、特定居住用宅地等については、

以下の要件を満たす場合にはその居住用宅地等の330㎡までの面積を限度して、その評価額の80%を減額することができます。

配偶者が居住用宅地等を取得した場合には無条件で小規模宅地等の特例の適用を受けることができます。

令和元年度の民法改正により、配偶者は配偶者居住権という財産を相続することができるようになりました。

この配偶者居住権には建物部分と土地部分がありますが、土地部分については小規模宅地等の特例の対象とすることができるでしょうか。

配偶者居住権

配偶者居住権とは、

被相続人とその配偶者が今まで住んでいた自宅を被相続人の子ども等が取得した際、その配偶者がその自宅に住み続けられるように法律で保障したものです。

配偶者居住権については、こちらをご参照ください。

この配偶者居住権には、建物部分とその建物の敷地利用権という土地の部分があります。

この敷地利用権については、

- 小規模宅地等の特例の対象となるか

- 対象となる場合、面積はどのように計算するか

が問題となります。

配偶者居住権の目的となる居住用建物の敷地は小規模宅地等の特例の対象となるか?

小規模宅地等の特例と対象となるか?

結論から申しますと、

小規模宅地等の特例の対象となります。

配偶者居住権の目的となる居住用建物の敷地は、所有権と敷地利用権に分けられ、評価方法も同様に所有権と敷地利用権とに分けられます。

面積はどのように計算するか

対象となる面積は

その土地の所有権と敷地利用権の評価額により按分します。

例えば、土地の面積が300㎡、

土地の評価額が6,000万円、そのうち所有権が4,000万円、敷地利用権が2,000万円だとすると、

所有権部分の面積は

300㎡ × 4,000万円 / 6,000万円 = 200㎡

敷地利用権の面積は

300㎡ × 2,000万円 / 6,000万円 = 100㎡

となります。