所得税における特例

障害者本人が受けられる特例

心身障害者扶養共済制度に基づく給付金の非課税

地方公共団体が条例によって実施する心身障害者扶養共済制度に基づいて支給される給付金(脱退一時金を除きます。)については、所得税はかかりません。

少額貯蓄の利子等の非課税

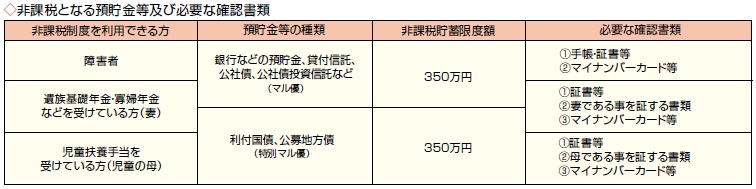

身体障害者手帳等の交付を受けている方、遺族基礎年金・寡婦年金などを受けている方(妻)及び児童扶養手当を受けている方(児童の母)が受け取る一定の預貯金等の利子等については、一定の手続を要件に非課税の適用を受けることができます。

マル優、特別マル優を利用するには、最初に預け入れ等をする日までに、金融機関の窓口などに次に掲げる書類を提示して確認を受ける必要があります。

所得税の障害者控除

納税者本人が障害者であるときは、障害者控除として27万円(特別障害者のときは40万円)が所得金額から差し引かれます。

障害者を扶養している方が受けられる特例

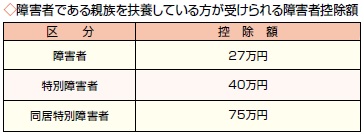

所得税の障害者控除

控除対象配偶者又は扶養親族が障害者のときは、障害者控除として1人当たり27万円(特別障害者のときは1人当たり40万円)が所得金額から差し引かれます。

特別障害者と同居している場合

相続税・贈与税における特例

相続税の障害者控除

相続人が障害者であるときは、85歳に達するまでの年数1年につき10万円(特別障害者のときは20万円)が障害者控除として、相続税額から差し引かれます。

特定障害者に対する贈与税の非課税

特定障害者の方の生活費などに充てるために、一定の信託契約に基づいて特定障害者の方を受益者とする財産の信託があったときは、その信託受益権の価額のうち、特別障害者である特定障害者の方については6,000万円まで、特別障害者以外の特定障害者の方については3,000万円まで贈与税がかかりません。

特定障害者とは、

1 特別障害者

2 障害者のうち精神に障害のある方

をいいます。

この非課税の適用を受けるためには、財産を信託する際に「障害者非課税信託申告書」を、信託会社を通じて所轄税務署長に提出しなければなりません。

所得税・法人税における特例

減価償却費について認められる割増償却

青色申告をしている個人事業者や法人で、総従業員数のうち一定以上の人数の一定の障害者を雇っているなどの要件を満たすときは、一定の機械装置や工場用の建物等の減価償却費の計算について割増償却が認められます。

障害者とは

障害者とは、次に掲げるような心身に障害のある人です。

〈イ〉精神上の障害により事理を弁識する能力を欠く常況にある人(特別障害者となります。)

〈ロ〉精神保健指定医などにより知的障害者と判定された人(重度の知的障害者と判定された人は特別障害者となります。)

〈ハ〉精神障害者保健福祉手帳の交付を受けている人(障害等級が1級と記載されている人は特別障害者となります。)

〈ニ〉身体障害者手帳に身体障害者として記載されている人(障害の程度が1級又は2級と記載されている人は特別障害者となります。)

〈ホ〉戦傷病者手帳の交付を受けている人(障害の程度が恩給法に定める特別項症から第3項症までと記載されている人は特別障害者となります。)

〈ヘ〉原子爆弾被爆者で厚生労働大臣の認定を受けている人(特別障害者となります。)

〈 ト〉いつも病床についていて、複雑な介護を受けなければならない人(特別障害者となります。)

〈チ〉精神又は身体に障害のある65歳以上の人で、その障害の程度が〈イ〉、〈ロ〉又は〈ニ〉に掲げる人に準ずるものとして市町村長や福祉事務所長の認定を受けている人(〈イ〉、〈ロ〉又〈ニ〉に掲げる人のうち特別障害者となる人に準ずるものとして市町村長等の認定を受けている人は特別障害者となります。)

=編集後記=

障害者に対しては、世話の手間等がかかる場合があり、税法においてもその点を考慮しています。

今後の相続税などの対策を講ずる際にも有効に活用してください。